Siempre que posea una propiedad o esté pensando en adquirir una segunda vivienda, deberá considerar de qué forma tributa. Este proceso de tributación es diferente al regular, ya que no se trata de una vivienda particular, por tanto, merece la pena saber sobre ello. De esta forma, ahorrarás tiempo y dinero al realizar la declaración de la renta de tu futura inversión.

Índice del artículo

- 1. ¿Qué se conoce como segunda vivienda?

- 2. Tributación de la segunda vivienda para alquiler permanente

- 3. Tributación de la segunda vivienda para alquiler temporal o vivienda turística

- 4. Tributación de la segunda vivienda a disposición del casero

- 5. Tributación de la segunda vivienda en cuanto a ventas

- 6. Tributación de la segunda vivienda para no residentes

- 7. Otros artículos fiscales de interés

- Empieza la campaña de la Renta 2023-2024: Acceso y Revisión del Borrador

- Modelo 420: ¿Cómo cumplimentarlo correctamente?

- Días de cortesía: Solicitud y notificaciones electrónicas

- Modelo 415: Lo que debes saber y hacer

- Hacienda AEAT: Paso a paso para responder a las notificaciones

- IGIC: ¿Qué es y cómo es aplicado en Canarias?

Igualmente, si se trata de un alquiler permanente, los arrendatarios están sujetos a un tipo específico de tributación. No obstante, antes de conocer más sobre ese proceso, primero revisaremos el concepto de segunda vivienda para resolver cualquier duda.

1. ¿Qué se conoce como segunda vivienda?

De acuerdo con la Agencia Tributaria, se denomina segunda vivienda al inmueble de una persona que no se utiliza como residencia particular o habitual. Asimismo, el organismo clasifica las segundas viviendas de la siguiente manera:

- Viviendas vacacionales o casuales — Este apartado abarca los apartamentos en la playa, casas en la montaña o cualquier otra vivienda propia que no se utiliza como residencia habitual.

- Producto de inversión — Se trata de las viviendas adquiridas con finalidades lucrativas, es decir, para alquilar o vender; según sea el interés del propietario.

Dependiendo del uso del inmueble, la tributación de la segunda vivienda será distinta. Por otra parte, independientemente de que genere o no ingresos, el propietario deberá cumplir con la tributación acordada en la declaración de la renta.

Sobre las variaciones de fiscalidad

La fiscalidad está sujeta a la función que tenga la casa, es decir, si es alquilada o si se usa como vivienda permanente. A continuación, veremos cada caso por separado de cómo se tributa una segunda vivienda según su uso:

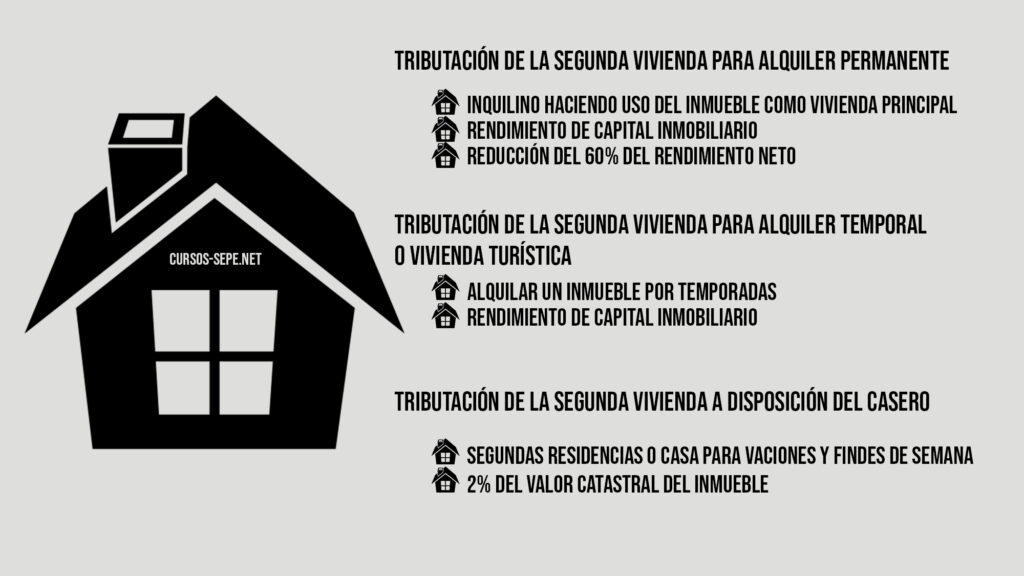

2. Tributación de la segunda vivienda para alquiler permanente

Cuando se trata de la renta obtenida por el alquiler de una segunda vivienda, se considera este como un rendimiento de capital inmobiliario. Por lo tanto, deberá tributar en la base imponible general junto a rendimientos como los del trabajo, actividades económicas, imputación de rentas, entre otros.

Para deducir la tributación se debe restar los gastos necesarios a los ingresos obtenidos por el alquiler. Estos son: intereses, gastos de conservación y reparación, IBI (Impuesto sobre Bienes Inmuebles), comunidad de propietarios, amortización, seguros, etc.

Asimismo, de haber un inquilino haciendo uso del inmueble como vivienda principal o permanente, el propietario podrá aplicar una reducción del 60% del rendimiento neto.

Tributación de alquiler de garajes y trasteros

El rendimiento de las plazas de garaje y los traseros deberán valorarse de forma conjunta con el alquiler obtenido por la vivienda. En este sentido, se declaran en el IRPF bajo el uso número cuatro de “arrendado como inmueble accesorio”, sin agregar o señalar importes.

Ahora, cuando se alquilen por separado, se tendrá que determinar el rendimiento de capital inmobiliario como si se tratase de un inmueble diferente. Sin embargo, al no ser contemplado como una vivienda permanente, el casero no tiene derecho a aplicar la reducción del 60% al inquilino.

De cualquier manera, las plazas de garaje alquiladas, sin importar el tipo de vivienda, están sujetas a IVA.

3. Tributación de la segunda vivienda para alquiler temporal o vivienda turística

Por otra parte, al alquilar un inmueble por temporadas se debe tributar parte del beneficio obtenido como rendimiento de capital inmobiliario. Por ende, tal como en los apartados anteriores se consideran los ingresos y gastos necesarios para su correspondiente valoración.

En este caso tampoco es posible aplicar la reducción del 60% a los rendimientos netos positivos que se obtengan a través del alquiler. Esto ocurre, puesto que estos ingresos no están destinados a cubrir las necesidades de vivienda permanente del inquilino en cuestión.

Información adicional

Si usted posee un alquiler turístico donde presta servicios propios relativos a la industria hotelera, estará ejerciendo una actividad económica. En consecuencia, el rendimiento obtenido tributa como si fueran rendimientos habituales de actividades económicas.

Tal como pasa con los rendimientos de capital inmobiliario, estos se incluyen dentro de la base imponible general de dicho impuesto.

4. Tributación de la segunda vivienda a disposición del casero

Sólo por poseer una segunda vivienda, estará obligado a realizar una imputación de rentas en su IRPF. Asimismo, esta normativa se aplicará, aunque la vivienda se encuentre vacía o que ésta se utilice para su disfrute personal de forma esporádica.

Hacienda considera que todo inmueble fuera de la clasificación de vivienda habitual ofrece a su propietario la posibilidad de obtener una renta. Incluso si no se obtiene ningún beneficio por medio del inmueble, deberá tributar por gozar de esta “capacidad económica”.

Ahora bien, la renta imputada en estos casos corresponderá al 2% del valor catastral del inmueble. Esto será equivalente al 1,1% si este valor ha sido revisado en los últimos diez años.

5. Tributación de la segunda vivienda en cuanto a ventas

Dependiendo de las circunstancias, la venta de un inmueble puede significar una ganancia o una pérdida del patrimonio a causa de la diferencia entre:

- El valor de transmisión del inmueble, restado a los gastos vinculados a dicha operación.

- El valor de adquisición, sumado a los gastos generados durante la compra.

En estos casos, la ganancia patrimonial se tributa en conjunto con la base imponible del ahorro según los tipos impositivos que varían entre 19-23%

Por otro lado, los propietarios de inmuebles adquiridos antes de diciembre de 1994 podrán aplicar coeficientes de abatimiento a la parte de la ganancia obtenida. Esto será válido hasta los inmuebles declarados en enero de 2006, por ende, esta ganancia queda exenta de tributación.

6. Tributación de la segunda vivienda para no residentes

Aquellos que no residen actualmente en España no deben tributar al IRPF, al contrario, están sujetos al IRNR (Impuesto sobre la Renta de No Residentes). En consecuencia, la fiscalidad será distinta si el inmueble ha estado alquilado, si está a disposición del propietario o si ha sido vendido.

De cualquier forma, los residentes que estén fuera del Espacio Económico Europeo (UE) tributarán a un tipo superior, sin posibilidad a deducir gastos. Conjuntamente, las segundas viviendas de no residentes situadas dentro del territorio español siempre estarán sometidas a tributación en España.

7. Otros artículos fiscales de interés

Doble Titulada con Grado en Educación Social y Grado en Información y Documentación por la Universidad de Salamanca.

Experta gestora, administradora y tesorera de recursos económicos en la empresa privada durante más de 3 años.